經濟

基金特區:貝萊德:藉AI提升測市準確度 系統化投資進黃金時代

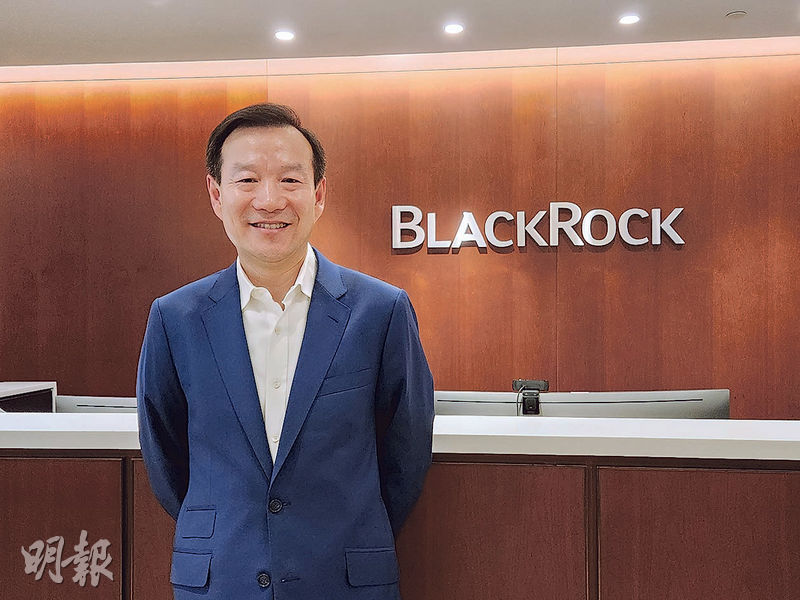

【明報專訊】系統化投資(Systematic Investing),通常被稱為量化投資(Quantitative Investing),一般指透過分析數據主導投資觀點,再以測試結果作出投資決策的策略。貝萊德系統化主動型股票投資團隊聯席投資總監及聯席主管沈宇青認為,目前已進入系統化投資發展的黃金時代(Golden Ages),隨着生成式人工智能(Generative AI)等科技發展,再配合人類的專業判斷,未來系統分析模型預測後市的準確度將持續提升。

一般而言,量化投資策略是指透過數學和統計模型,再配以電腦模擬技術,先分析海量的市場資訊,得出由數據主導的投資觀點,並以歷史數據驗證投資理念是否能帶來理想回報,再以通過測試的投資觀點建構投資組合,好處是可消除人為情緒對投資決策的影響,但缺點則為量化模型未必可涵蓋所有因素,導致投資決策出現偏差。

匯集分析大量數據 生成投資意見

沈宇青指出,市場瞬息萬變,更有可能出現難以預計的因素,如世紀疫情、地緣政治等,僅僅分析數據及測試驗證投資觀點並不足夠,系統化投資仍需要人類從中不斷調整,以改進完善投資決策,認為在這個生成式人工智能及其他人工智能快速發展的時代,未來將有更多數據和優化的演算法來攫取及分析資訊,預期這將有助於提升系統分析模型的預測水平。

自生成式人工智能技術取得突破,隨即於極短時間內被廣泛應用,以採用了相關技術的ChatGPT應用程式為例,其用戶數目於5天內便達到100萬人(見圖)。ChatGPT可模擬真人的文字輸出,是建基於生成式經預先訓練Transformer模型(Generative Pre-trained Transformer,簡稱GPT)技術的大型語言模型(LLMs)。沈宇青表示,此技術應用於系統化投資上,讓電腦系統得以模擬人類閱讀及理解文本,令分析系統不僅可研究數據,更可融合文字分析,即通過物聯網(Internet of Things)收集的電話會議、新聞、券商報告及專家觀點,可與政府統計數據、企業盈利數據及市場變化數據等資訊,匯集而成更為全面的大數據,並利用人工智能客觀地生成投資意見。

市場常有意外 仍需人類專業判斷

沈宇青續稱,即使演算法及模型能力再強大,若市場出現意料之外的變化,還是要由人類作出專業的投資判斷,如近年新冠疫情及地緣政治緊張局勢等因素,均為市場難以預測,並且無法完全在歷史數據或現有型中捕捉或觀察到,而人類則可將意外事件納於投資考量中,並據專業知識提供具前瞻的預測,更可按周期市場變化監測和調整分析結果,解讀和調整輸出資料以識別異常值。他表示,再以新冠疫情為例,疫情下環球不少地區的交通運輸使用率大跌,比對過去的交通歷史數據分析不再適用,分析投資趨勢時,若能加入網絡搜尋趨勢、信用卡交易及餐廳入座率,更有助於掌握疫情期間不同市場的經濟生產力和消費群體的消費模式,因此認為投資專家利用量化模型,分據數據主導觀點、驗證投資理念,從而作出專業的投資決策,並在投資過程中保持紀律,以及不斷調整分析系統,將有助提升預測後市的準確度。

準確評估當前情况為關鍵要素

今年初市場一度誤判中國經濟復蘇速度,對於如何於環球市場充斥不確定因素下提升預測水平,沈宇青認為,應先由了解當前情况入手,若分析同一市場內數千家涵蓋不同行業企業的營運數據,便可對當地經濟環境併湊出一個較為清晰的概况,猶如瞎子摸象倘僅摸象的一部分,難以辨別是何種生物;若逐步觸摸象的不同部分,便可拼砌出這是一隻象的結論,而準確評估當前情况,往往是系統投資能否準確預測未來走勢的其中一個關鍵要素。

明報記者 劉敬華

[劉敬華 基金特區]