經濟

FSMOne籲吸美國債鎖定高息 一年期孳息4.88厘 勝港元定存

【明報專訊】市場現時幾乎篤定聯儲局9月將啟動減息,定期存款利率,特別是港元定存或高息不再。收息客戶若要鎖定高息,投資平台FSMOne(香港)環球債券部高級經理陳家朗認為,美國國債理論上沒有信用風險,港元與美元掛鈎抵消匯率風險,而且二手市場流動性高,可以作為替代定期存款的收息工具,現時已可入場。他指美債孳息曲線依然倒掛,建議可投資兩年以內到期的美國國債。

明報記者 歐陽偉昉

在上周五,一年期美元定存利率最高4.9厘,但有3萬美元起存門檻,同期100萬以上港元定存最高則有4.03厘。陳家朗表示,現在已是高息環境末段,定存年期大多最長只有一年,相對美國國債孳息率一年和兩年期仍約有4.88厘和4.5厘,而且在該行購買美債的門檻僅為1000美元,因為債價會預先反映減息預期,認為現時是入場美債的最後時機。

偏向買一至兩年到期短期國債

債券計算派息金額的票面息率,加上二手價格相對本金的溢價或折讓後,市場以孳息率來反映投資者持有到期的年化回報率,債價升則債息跌,陳家朗稱為獲取定期現金流的投資者可以留意票面息率,而以閒置資金收息的投資者應該關注孳息率,因其反映投資者的真正回報。他指債券派息的金額未必足夠投資者用作再投資,低票面息、甚至只含本金的零息債券(strip bond)債價折讓較大,有助提高孳息率,不過他提醒長年期零息債券價格波動很大,打算期滿前出售的投資者需注意債價波動。

對於投資債券年期,陳家朗偏向買入尚餘一至兩年到期的短期國債,2022年美國加息後孳息曲線倒掛,現時短期債息仍高於長期債息。雖聯儲局不再加息,較受政策利率影響的短期債息再升不多,但該行認為現時市場低估美國通脹受工資等結構因素而長期上升的壓力,反映未來通脹預期的10年期美國國債與通脹掛鈎債券(TIPS)息差只有2.32厘(息差愈高代表市場預期通脹愈高),低於該行預期的3厘至4厘。若市場發現聯儲局缺乏減息空間,長債價格或會調整,因此現時不需急於鎖定太長年期債息,若10年債息重升至4.5厘以上時可再作考慮。

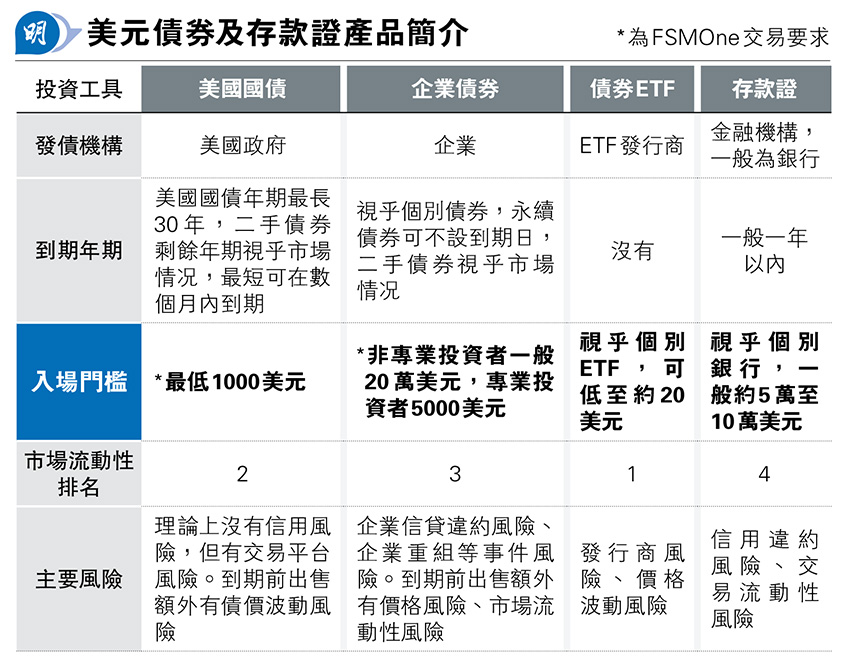

稱債券ETF有資本損失風險

美股市場有大量投資不同年期或主題的債券ETF,港股亦有數隻美元債券ETF,陳家朗指出,投資債券ETF不能等同直接持有美債,因為它沒有到期時間讓投資者全數贖回本金,有資本損失的風險,並非固定收益工具。基金經理會替換ETF內債券以保持組合到期年期不變,較適合投資者用作捕捉債券價格變化。