經濟

全球經濟續強 下半年股票仍吸引

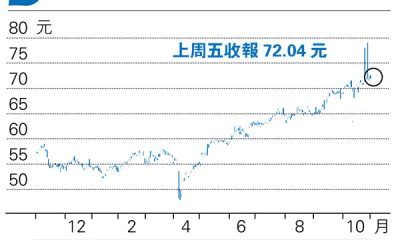

【明報專訊】強積金(MPF)今年上半年表現不俗,整體平均回報4.9%,其中美國股票類別表現最突出,平均達13.7%。展望下半年,富達國際認為,全球經濟持續強勁,風險性資產仍具吸引力,美國經濟「軟着陸」是最可能的情景,有利全球增長及願意增加股票配置的投資者,而強積金諮詢機構GUM亦對美國投資展望持「偏向正面」看法。換言之,MPF成員(尤其是年輕供款人)下半年宜繼續持有較高比重股票資產,美股類別基金自然不可或缺。

明報記者 袁國守

新冠疫情過後全球經濟復蘇,至2024年上半年,勞動市場和消費需求達到更健康的均衡狀態,經濟表現持續穩健發展。富達表示,受惠於穩健基本面及正面企業盈利,帶動美國市場處於領先地位,這亦反映在今年上半年的強積金表現當中,美國股票類別表現最理想,平均達13.7%,而全球債券表現最弱,平均回報為負3.2%,而MPF上半年整體平均回報為4.9%。

富達:美料軟着陸 內地經濟漸回穩

展望下半年,富達提出三大主題,以及各市場當中的機遇和風險。第一個主題為「軟着陸與風險資產佈局」,該行指出,2024年至今,經濟基本面表現強勁,以美國經濟居領先地位,歐洲和英國似乎出現轉機,中國內地持續回穩有助減輕對全球經濟的拖累;僵固的通脹或為聯儲局添壓力,須維持較高利率更長時間。富達認為,美國要啟動減息周期的門檻仍高,惟近期對抗通脹的進展令人鼓舞,「軟着陸」是最可能的情景,有利全球增長和願意增加股票配置的投資者。

第二個主題為「中國內地逐步回穩」,富達維持對內地的宏觀經濟預期為「可控的穩定」,鑑於政策制定者繼續降低房地產業支配地位,重新平衡經濟,轉向以高階生產和消費為主。同時,更廣泛的政策轉變開始在內地部分行業中現成果,最明顯的是受惠於海外需求復蘇帶動的製造業,以及北京聚焦的高科技生產,當中電動車、醫療影像設備和重機械製造商持續鎖定海外市場。

第三個主題為「策略佈局時機」,基於紮實的基本面,富達繼續增持投資組合的風險部位,但各區域及行業表現預期將現分歧,其一是已開發市場的貨幣政策;如稍早預期,歐元區比美國先行減息,這雖有助歐洲充分利用近幾個月累積的正向動能,但歐元貶值風險意味歐洲央行後續寬鬆路徑將緊隨聯儲局政策。

富達國際投資策略董事簡立恆表示,從多元資產配置角度,該行持續看好投資股票的前景;至於固定收益,則偏好較高評級的企業債,因其需求較供應強勁;地域配置方面,美國股票今年錄得強勁升幅,雖然估值被推高,但受科技股的盈利動力帶動,其吸引力仍不可忽視。他又稱,美國大選或會為年末時間增加不穩定因素,正密切觀察其對財政政策的影響;此外,歐元區減息後,預計貨幣政策傳導將推動信貸標準放寬並支持經濟活動。

至於亞洲股市,富達持正面看法,其中印度股市的結構性增長機會持續,該行正留意即將推出的預算案,以衡量財政整頓路徑和開支範圍。至於台灣及韓國,該行認為,均受惠AI相關科技創新及半導體升級兩大動力推動貿易及出口,而中國內地就產品及服務需求漸漸改善,經濟活動步向正常化,當中製造業受惠於海外需求而逐步復蘇,並預料進一步的政策支持可幫助信貸增長及投資活動。日本股市方面,富達指出,今年以來受企業改革及正面盈利等結構性利好因素帶動做好,同時日本央行及聯儲局貨幣政策上的分歧,由此產生的收益利差正影響美元兌日圓匯價;鑑於日圓疲軟,投資者應注意日本央行的言論會否變得更強硬,這無疑將影響股市。

GUM:香港內地股市偏向正面

對於美國市場前景,強積金諮詢機構GUM亦稱「偏向正面」,指美國4月和5月的通脹數據表明通脹已有下降迹象,聯儲局主席鮑威爾有信心通脹將持續下降至2%,加上6月份非農就業數據做好,投資者普遍認為將在9月開始降息。至於日本、內地和香港股市,GUM同樣持「偏向正面」看法,因儘管日本第一季國內生產總值(GDP)按年出現負增長,但仍優於預期,加上就業市場整體保持穩健,失業率維持在2.6%,顯示日本經濟正逐步復蘇,惟需關注日圓匯率持續承壓,市場預期日本央行將於本月底的貨幣政策會議上加息,有助穩定匯率。至於內地和香港股市,GUM指出,雖然升幅落後於環球市場,但「三中全會」進一步明確中國未來的發展方向,有望為內地和香港股市創造上升的有利條件。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)

[袁國守 退休綢繆]